出品:妙投

作者:劉國輝

頭圖來自:視覺中國

“日本的利率是每年0.5%,為期10年。你可以提前10年借到所有的錢,你可以買股票,這些股票有5%的股息,所以有大量的現金流,不需要投資,不需要思考,不需要任何東西。就像上帝打開了一個箱子把錢倒進去一樣。這錢太容易賺了。”

芒格在解釋為何2020年與巴菲特大規模投資日本股市時,曾經這樣表示。如今他們的百億美金投資已經賺得豐厚收益,因為在他們入股后,日本股市有不錯的漲幅。尤其是2023年日經225指數上漲了28%,今年以來依然在漲。最近有消息稱,巴菲特一直在增持日本股市。

因此日經225ETF在我國被買爆了,甚至在場內出現了20%的溢價率,這意味著如果沒有申購限制,在場外按凈值申購日經225ETF,在二級市場賣出,可以獲得20%的收益。

其實不只是日經225ETF。近日海外一些股市迭創新高,而國內投資這些市場的方式只有通過跨境QDII產品,于是近期大量資金流向投資海外熱門市場的QDII,其中以ETF產品更受歡迎。日經ETF、納指ETF、美國50ETF等均較基金凈值出現了高溢價。多家基金公司發布風險提示,苦口婆心提醒投資者注意風險,不過市場買盤依然在涌入。

國外資本市場確實在出現一些機會,越南、印度等新興市場經濟增速高漲,印度股市剛剛取代香港股市成為世界第四大資本市場,美國歐洲這樣的成熟市場延續著強勢,日本這個經歷了深度調整的經濟體,也迎來了經濟的恢復以及股市34年以來的新高。

在2023年,有多只QDII產品收益率位于股票基金收益率前列。2024年以來,這些QDII基本都在延續著上漲走勢。

投資并不是簡單地買哪個股票、哪只基金,而是做資產配置,在不同的周期階段,把資金配置到更有相對收益或者安全邊際的資產上。對于海外的機會,確實不應該視而不見,也不應該不作研究就一股腦殺入,而是在充分了解市場特點的基礎上,做好配置計劃,制定買入與賣出的原則規范。

在去年的文章《現在“定投納指”,是好的賺錢策略嗎?》中,我們已經系統盤點了國內可以投資美股市場的QDII產品,包括ETF和主動權益基金。對美股感興趣的投資者可以關注這篇。在本篇文章中,我們來看一下除了美股QDII外,還有哪些市場的QDII產品值得關注。

發達國家QDII基金中,日經225ETF目前最火爆,德國法國基金略平淡

股票型QDII產品中,從投資區域看,既有針對全球市場的跨市場基金以及全球性的行業基金,也有只投資單一市場的基金;從基金類型看,既有跟蹤市場指數的ETF基金,也有靠基金經理選股的主動管理基金。

聚焦單一市場的基金,如投資于日本、印度、亞太、歐洲等地的基金,多以ETF基金為主,此外有部分主動權益基金。這類基金投資起來難度相對小一些,主要就是看當地的經濟增長水平、貨幣政策、資本市場政策以及估值等因素,對趨勢做判斷。

目前這類單一市場的QDII基金中,最受關注的除了美股外,莫過于跟蹤日本、歐洲、越南、印度等市場指數的產品。日本、歐洲市場屬于成熟市場的走牛,越南、印度市場則代表了新興市場的潛力。

日本市場有邊際改善

日本股市漲幅惹人羨慕。日本有日經225和東證指數兩個主要指數,其中日經225指數接受度更高。該指數2023年漲幅超過28%,2024年以來截至1月25日又漲了8.85%。目前已經創出34年來新高,如果漲勢延續,有可能創出歷史新高。

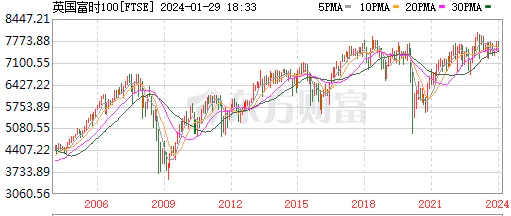

長周期視角的日均225指數走勢(來源:東方財富)

長周期來看,自90年代初日本經濟泡沫破裂后,日本股市經歷了大幅下跌,本世紀前十年里又經歷了多次觸底,2012年開始反彈,至今經歷了較大漲幅。中期來看,2015年至2020年中,股市經歷了長時間的震蕩行情。轉折點是2020年巴菲特對日本的投資。

近十年日經225走勢(來源:東方財富)

2020年8月,伯克希爾·哈撤韋入股了五大日本商社,分別是三菱商事、三井物產、伊藤忠商事、丸紅和住友商事,分別持有股權約5%,之后不斷增持,最新持股比例已經提高到7.4%。當初這幾家公司的市值都低于賬面價值。

巴菲特對這些投資的解釋是,跟這些公司有業務往來,了解其商業模式,能很好地理解他們所擁有的業務,而且這些公司能夠支付不錯的分紅,在某些情況下也會回購股票。在此之后日本股市經歷了外資的涌入,2023年日本股市海外投資者凈買入3.1215萬億日元,創2013年以來新高,指數穩定上漲,一直至今。

分紅與公司治理的改善是投資者比較看好日本市場的重要原因。雖然是發達經濟體,但長期以來日本上市公司治理較弱,公司分紅并不積極,董事會對外溝通也較少,透明度不高,對公眾股東的利益保護也不足。這使得日本上市公司治理改革一直呼聲較高。自岸田文雄上臺后,改革逐漸展開,東京證券交易所帶頭推出了上市公司董事會透明、股價低于凈值的上市公司提交改善報告、提高女性董事與獨立董事的比重等政策,日本上市公司治理的形象得到改善。分紅逐漸增加,數據顯示日本上市企業2023財年分紅總額預計將達到16萬億日元,創下歷史新高。董事會、監事會以及薪酬委員會等治理構建也得到改觀,獨立董事席位增加,都提升了投資者信心。

另外日本作為一個成熟經濟體,新上市企業數量不多,2021-2022年新上市公司分別為126家、112家,這還是近十幾年里的新高。而東京證交所的監管新政又促使一部分破凈的公司通過管理層收購等形式退市,根據并購咨詢公司Recof統計,日股2023年MBO總規模預計超過1.1萬億日元,遠高于2020年創下的3050億日元的歷史高點。這使得市場資金供需狀況較好。

經濟層面,日本經濟在消費與出口的帶動下,有所修復,2018-2019年GDP增長低于1%,2020年受疫情影響下降了4.5%,2021年開始修復,增長到1.7%,2022年為1.1%,2023年預計增長1.5%-1.7%,與過去20多年的低增長相比,雖然沒有大幅改善,不過顯現了向好的跡象。

更重要的是通脹、工資、匯率方面的改善。官方數據顯示,2023年日本經濟結束通縮,全年除生鮮食品以外的居民消費價格指數即核心CPI同比上升3.1%,是41年來的最高值,預示著需求的改善以及消費的增長。普通勞動者的平均月工資為31萬8300日元(約合人民幣1.54萬元),繼2022年后再次刷新歷史最高紀錄,與上年相比上漲2.1%,漲幅也創出繼1994年增長2.6%以后,29年來的新高。此外日元在2022年底開始改變了單邊貶值的趨勢,日元比美元的匯率從曾經的 150:1一線回到了140:1左右,也穩定了外資的信心。

綜合經濟基本面與上市公司層面的變化,日本市場出現了較好走勢,而這種趨勢在沒有發生變化的情況下,行情很難嗄然而止。預計后市還會有所表現。當然日本經濟增長并不出眾,后續漲幅可能會弱于新興市場。

國內投資日本市場,主要是通過跟蹤日經225指數和東證指數的ETF產品,如華夏野村日經225ETF、易方達日興資管日經225ETF、工銀大和日經225ETF、華安三菱日聯日經225ETF、南方日本東證指數ETF等。日經225指數主要跟蹤225家規模較大的公司,東證指數覆蓋面更大,成分個股達到2159只,因此持倉均值更低。從歷史表現來看,近三年里東證指數漲幅要略高于日經225。

此外也有針對日本市場的主動管理基金,如摩根日本市場精選,由摩根資產國際投資部總監張軍管理,不過從2023年至今的表現看,沒有跑贏指數,且差距較大,因此投資性價比不高。

歐洲強國中德國股市投資價值較高

除了日本股市,歐洲的德國、法國、英國作為發達國家,也有QDII產品跟蹤,不過目前產品少,只有華安基金的產品在跟蹤德國、法國市場,分別是華安德國(DAX)ETF產品及其場外的連接基金,以及華安法國CAC40ET,均由基金經理倪斌管理。建信基金、華寶基金管理了國內跟蹤英國富時100指數的QDII基金。

法國CAC40指數長期走勢(來源:東方財富)

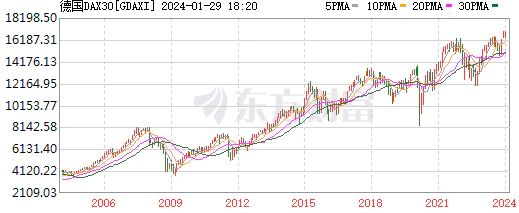

英國富時100指數長期走勢(來源:東方財富)

德國DAX30指數長期走勢(來源:東方財富)

這三國都是歐洲老牌強國,股市走勢長周期來看比較相似,都在2008年經歷了巨幅下跌,此后長期來看是上漲的,不過上漲斜率明顯不同,其中德國因為經濟實力最強,到2014年指數就超過了2008年前的高點,而法國和英國指數超過金融危機前的高點分別要等到2020年以及2017年。在2015年希臘債務危機爆發后,歐元區啟動貨幣寬松,歐元貶值,三國股指也都大跌,相對來說也是德國更快走上反轉之路。

基本面來看,也是德國相對占優。從經濟總量來看,英法相差不大,排名分別在世界第六和第七,德國與日本體量相當,處在第三的位置,GDP規模較英法高出30%以上。從增速來說,長期來說德國增速好于英法,最近幾年里略遜色于英法。如德英法在2022年增速分別為1.9%、4%、2.6%,2023年上半年分別增長-0.3%、0.3%、0.9%。主要因為俄烏沖突帶來能源價格大幅上漲,對于工業來講成本大增,影響了產值增長。而德國相對于英法而言在經濟結構上工業制造業比重更高。

英國、法國、德國GDP增速比較(來源:快易數據)

總體來說德英法作為傳統強國,經濟基礎較好,資本市場成熟完善,雖然近年來經濟增長較為乏力,不過各國上市公司中都有出色的全球性龍頭,使得相關ETF具有投資價值。

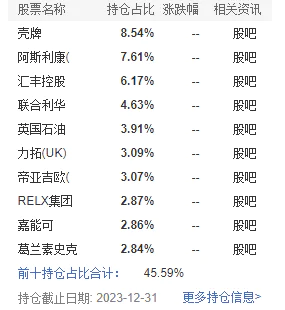

華安德國(DAX)ETF2023年末持倉(來源:天天基金)

建信富時100指數(QDII)2023年末持倉(來源:天天基金)

華安法國CAC40ETF2023年末持倉(來源:天天基金)

如德國DAX指數權重股中有西門子、SAP等公司,倫敦富時100指數權重股中有殼牌以及多家全球知名藥企,法國CAC40指數權重股中有多個全球知名奢侈品龍頭,在全球均有很強的競爭力。因此相關指數長期來看有上漲潛力。不過與日本股市相比,邊際改善不足,所以近期表現比日本股市遜色一些。

新興市場中印度與越南QDII走勢較好

新興市場中,印度與越南股市的表現給了國人較大的心理沖擊。最近,印度股市市值超越港股,成為全球第四大股票市場,展示了蓬勃的生機。從1994年的659點一路暴漲到近期高點73424點,30年上漲了111倍。就近十年來看,漲幅也有3倍。至2023年,印度股市已經連續8年上漲。

印度孟買SEBSEX指數長期走勢(來源:東方財富)

經濟潛力+完善的資本市場管理,帶動印度股市走強

印度股市的強勢表現,也是由經濟基本面與資本市場制度兩方面促成的。經濟層面,人口超過14.26億已經躍居世界第一,而且年輕人占比很高,勞動年齡人口占比為68%;產業層面,印度本身IT行業發達,莫迪上臺后推動大規模基建,推動了經濟增長,也逐漸改善印度基礎設施落后的局面,提升了對外資的吸引力,另外印度也在利用人口優勢積極引進外資發展制造業,目前以電子行業為主,通過關稅的手段迫使國外產業鏈在印度建設生產線,目前制造業占GDP的比重已經達到17%-18%。以手機為例,印度產手機在世界的占比從2014年的 3%迅速上升到2020年的11%,份額僅次于中國。

多種因素影響,印度GDP增速較高,2016-2017財年、2017-2018財年、2018-2019財年、2019-2020財年經濟增速分別為8.2%、7.2%、6.8%和4%。受疫情影響,印度2020-2021財年的經濟增速為-6.6%。不過2021-2022財年增速又攀升到8.7%,2022-2023財年也有7.2%。國際貨幣基金組織預測,2023-2024財年經濟增速為6.3%,在主要經濟體中發展最快。經濟基本盤帶來上市公司盈利增長。數據顯示,2024年,印度國家交易所主要指數Nifty 50的成分股公司的利潤預計將增長約15%,連續第四年實現兩位數的利潤增長。

經濟基本面是股市上漲的基礎,而資本市場建設也極大助力了印度股市的飛升。其中起到重大作用的無疑是退市制度,使得市場出清較為成功,劣質公司的退出不占用市場資金,保證了資金面的穩定。數據顯示,2000年-2023年,印度孟買交易所新上市3267家公司,退市3305家公司,累計凈退市38家公司。印度國家交易所2008-2023年新上市874家公司,退市387家公司。

在交易制度上,對個人投資者的保護做得較好。印度實行T+1交割制度,散戶可以T+0回轉交易,設有10%的漲跌幅限制,并且有做空機制,納入兩大交易所的指數成分股,均需要有對應的衍生品合約。

這些都增強了印度股市對外資的吸引力。高盛數據顯示,2023年外資凈買入印度股票超過150億美元。

總體來說印度股市潛力較大,雖然印度經濟也面臨自身的諸多問題,如腐敗、基礎設施依然較弱、政策變化影響投資環境、大量勞動力文化程度較低等,但不至于影響印度基本盤。在經濟成長空間較好的情況下,不排除長牛依然持續。

現在主要問題是經過連年上漲,估值已經較貴,在新興市場中最高。野村在對印度市場的展望中認為,印度股市遠期市盈率的合理范圍在18-21倍。過去三年(2021-2023財年),Nifty 50市場交易價格在17-23倍間。相比之下,疫情之前(2017-2019財年)平均值為17.7 倍,那時市場的交易區間為16-19倍。長期有潛力,短期有估值風險。

國內投資者投資印度市場,目前工具主要是兩個QDII產品,宏利印度股票和工銀印度基金,二者都不是指數基金,而是主動管理基金,基金經理分別是師婧和劉偉琳,近幾年業績來看,與印度sensex30指數年度表現差距不大。相比之下,工銀印度基金業績穩定性更強一些。

越南市場彈性較好

越南也是新興市場中發展很快的國家,只不過國家的經濟與人口規模比印度小不少,所以影響力沒有印度大。不過越南的經濟表現與資本市場回報也都是非常出色。越南有河內和胡志明兩個證交所,因此也有兩個主要指數:胡志明指數和河內指數。胡志明指數(VN30指數)是更重要的指數,因為胡志明證交所市值占到越南股市的七成以上。2021年該指數大漲43%,不過2022年下跌了約30%,2023年又回歸漲勢,全年漲幅約12%。河內市場規模更小,彈性更大,2021年河內指數漲幅達到133%,在全球主要股指中排名第一。

胡志明指數長期走勢(來源:東方財富)

越南股市的主要魅力來自于越南經濟的快速發展。越南可以看做是改革開放初期的中國,目前經濟以外貿為主,從國外引進原材料加工,出口到歐美等市場,制造業的優勢在于人口規模與年齡結構,越南人口過億,35歲以下人口占比過半達到52%,人口紅利顯著。作為一個較小的經濟體,有這樣的突出優勢,因此增速很快。數據顯示,2010年以來越南GDP年均復合增速維持6%以上,2022年越南實際GDP同比增長8%,2023年增速為5%,規模達到4300億美元。這樣的經濟高增速為股市上漲提供了基本面支撐。如果參照我國當年走過的路程的話,越南應該未來一段年限內還會有穩定的成長。

不過越南市場也有自身的問題。越南國內市場本身規模不大,外貿對經濟影響很大,2018-2020年間外貿依存度達到200%。遇到全球經濟不景氣或者進入到去庫存階段時,越南經濟難免受影響,因此經濟增長會有起伏。從資本市場的角度看,作為有較高彈性的新興市場,受外資影響大,當美元進入加息周期時往往有較大調整。

另外一個問題在于市場規模不夠大,目前越南股市總市值在3000億美元左右,上市公司數量在2700家左右,很多公司只有幾億美金的市值,流動性較差。超過10億美元市值的公司就是大公司了。規模較大的公司以金融和地產為主,不過政策上對于金融股的外資持股比例有30%的限制,因此市場目前對于外資的容納程度有限。可能也是因此,曾有兩家國內頭部公募在2020年申報越南市場ETF基金,監管部門并未批準。

目前國內唯一一個可以投資越南的公募產品是天弘越南市場股票QDII,并非ETF,而是主動管理基金,基金經理胡超自2020年初開始管理該產品,持倉主要以金融和地產為主,2021-2023年中有兩年戰勝了胡志明指數,表現較好。規模從2020年初的1.16億元漲到了2023年底的29.11億元。

除了印度和越南,在新興市場方面還有去年底新發行的東南亞科技ETF,主要是投資于在新加坡交易所的ETF基金,指數成分股的注冊地為東南亞和新興亞洲市場,包括印度、新加坡、印度尼西亞、泰國、越南和馬來西亞。投資者可以適度關注。

投資全球市場的QDII產品投資難度較大

相對來說,跨多個市場投資的基金投資難度會大一些,這類基金多為主動權益基金,受基金經理操作風格影響很大,因此不確定性也較高。以李耀柱管理的廣發全球精選為例,2023年業績非常好,收益達到66%,不過2022年跌幅達到38%。從持倉來看,2022年之前持倉中概股較多,2022年至今以美國的互聯網、半導體、軟件等科技股為主。投資者很難有穩定的預期。牛市中可能有很高的超額收益,熊市中跌幅也可能大于指數。

再比如李博涵管理的建信新興市場基金在2023年以前主要持倉中概股,2023年下半年逐漸增加了美國、中國臺灣的半導體公司,往年業績不好,今年以來業績相對出色。類似的基金還有中銀全球策略、摩根全球多元配置、易方達全球優質企業混合、華寶致遠混合、嘉實全球價值、摩根海外穩健配置、交銀環球精選等。

這類基金,對于下一步基金經理會買什么領域,買什么地域的公司,投資者很難有所預期。

相對來說行業主題基金更好投資一些,這些基金雖然也是跨多個市場進行投資,但行業較為集中,投資者可以依據對行業的判斷來選擇相應的主題基金,投資的可控性更強。如李湘杰管理的華夏全球科技先鋒,主要是買美股的半導體、軟件、互聯網等公司,投資者可以根據行業邏輯去判斷投資機會。類似的基金還有天弘全球高端制造基金、長城全球新能源車、景順長城全球半導體芯片、創金合信全球芯片、富國全球科技互聯網、易方達全球成長精選、鵬華美國房地產、創金合信全球生物醫藥、富國全球消費精選、富國全球健康等,目前覆蓋了半導體、互聯網、軟件、醫藥、消費、新能源等熱門行業。

配置海外市場QDII基金,應堅持長期、低比例原則

綜上所述,在布局海外市場時,如果想要追求長期增長以及高彈性,可以逢低布局印度與越南市場的QDII基金。如果要追求穩定成長,可以布局德國市場的QDII基金。不過前提都是較長周期的投資,因為投資者對于海外市場大多不夠熟悉,很難準確把握短期走勢。

這段時間里海外股市多數漲勢較好,A股處在盤整期,因此投資海外QDII產品的熱情高漲。這些資產確實可以在我們的組合中,起到平衡不同市場周期表現的作用。不過對于這類產品,配置比例不宜過高,少量比例為宜。

投資還是要按照“不熟不投”的原則來進行。如果要投資海外市場QDII,需要做較多的功課來了解該國的政治、經濟狀況。但即使如此,也很難做到對海外市場的充分了解,一方面有信息不夠豐富、及時的原因,另一方面也有天然的認知門檻。如越南股市在經歷了2021年的火爆上漲之后,2022年跌幅很大,其中一個原因是當年開啟了金融、地產等領域的反腐敗,對于為什么會有這次行動,行動會持續多久,產生多深或者多淺的影響,我們在事前是很難作出判斷的,因此投資起來難度很大。

國內公募作為機構投資者,有較好的研究資源,但對于這些海外市場的覆蓋面和深度也不高,畢竟認知壁壘是天然存在的。個人投資者想要準確認知越南、印度等市場的買入與賣出機會,當然會更難。

現在涌入日本、印度、越南等熱門市場QDII產品的資金,無疑是看到了之前的大漲才追進來的。但此后是否還是長牛,什么時候迎來調整,并不能簡單線性外推。就像沒有幾個人能預測到高度景氣的美國在2008年竟然出現金融危機一樣。

除了認知還有匯率波動的問題。匯率走勢跟股價一樣是很難有精準判斷的,可能在QDII上有了一定收益,但外幣匯率貶值,會將產品收益抹去一部分。這也是必須面對的風險。

實際上QDII產品自2006年就開始獲批發行,至今規模也非常有限。截至2023年底,只有4169.82億元,在27萬億元的公募基金中只是個零頭。其中很重要的原因就是業績不佳,早期多數產品投資美股,在發行時趕上了2008年的海外市場大調整。此后多數QDII產品業績也并不出色。有的產品十年收益也只有個位數。

其原因比較復雜。海外市場跟國內在政治、經濟、資本市場制度等方面有很多的差異,去調研也不方便,研究是有較大門檻的,如果要深度布局QDII產品,就需要較大投入。但國內對于購匯又是有額度限制的,并不能隨意增加對海外市場的配置,很多QDII產品在行情好時不能將投資者的資金換匯,只能暫停申購,規模不能有效增長,給基金公司的收益就一般。比如在當下日經225ETF資金流入較多,但外管局并未批新增額度,基金公司只能在公司總額度中從別的產品額度挪到日經225ETF來使用,總規模并未增加。就2023年來說,外管局分別在1月和7月兩次發放新的額度,總額近58億美元,約合人民幣416億元,金額并不大。分散到各家公司量更少,如截至去年底華夏基金累計額度為66.8億美元,博時基金獲批QDII累計額度則為36.7億美元。即使額度全部用盡也不能增加多少規模。

因此雖然QDII市場火熱,但帶來的管理費有限,加大對海外市場的研究顯得性價比并不高,對海外的投資水平很難有所提升。將大比例資金用在QDII上,并不是好的投資策略。

評論

最新評論